הדומיננטיות הגוברת של המסחר האלקטרוני גברה מאז שנות ה-90, ונמצאת במגמת עלייה מתמדת בארץ ובעולם. שווקי המניות הגבירו את השקיפות, הרגולציה וההגנה על המשקיעים, במיוחד לאחר המשבר הגדול של שנת 2008, בו רבים מהמשקיעים איבדו את אמונם בבנקים וברוקרים אמריקאים. מאז, ברוקרים אמריקאים אף מחוייבים לבטח את כספי לקוחותיהם בשווי של עד חצי מליון דולר, עבור כל חשבון לקוח. הפיתוחים הטכנולוגים תרמו רבות למשקיעים ושיפרו משמעותית את פוטנציאל התשואה שלהם.עם זאת, במאמר הבא נחשוף בפניכם את תופעות הלוואי השליליות של אותם פיתוחים טכנולוגים, ושימוש לרעה בטכנולוגיה על מנת להוליך שולל משקיעים שאינם מבינים ומכירים את אותן פקודות מתוחכמות.

רבים משתמשים במושג "הכסף החכם", לתיאור פעולות המבוצעות ע"י הגופים המוסדיים. אותם גופים המנהלים מיליוני ומיליארדי דולרים. ובשל כך פעולותיהם יכולות להסית ולהניע את כיוונן של המניות ואף לעיתים השווקים עצמם. כמובן שעל גופים אלו חלות מגבלות רבות, אשר מטרתן היא ל כאשר המטרה היא להתחקות אחר פעולותיהם ולרכב על גל הפקודות שלהם. בשל עובדה זו, במסחר המודרני, המוסדיים הגדולים מבקשים להסתיר את אסטרטגיות המסחר שלהם. הם יודעים שרוב המשקיעים עוקבים אחריהם והם אינם מעוניינים לחשוף את כוונותיהם. לעיתים הם אף מבלבלים את המשקיעים בפקודות מוסתרות לצד פקודות גלויות, או מציגים רק חלק קטן מהעסקאות בספר הפקודות בזמנים אקראיים. היבט מעניין ביותר מאחורי הפקודות המוסתרות היא כי הן יכולות להיות ממוקמות בתוך כל ההיצעים והביקושים בספר הפקודות, מבלי להשפיע על הצעות המחיר הנראות לעין. למעשה מדובר בפעילות בורסאית עצומה אשר מתרחשת כולה מאחורי עיניהם של המשקיעים.

לשם ביצוע פעולות אלו, נוצרה פקודת אלגו חכמה הנקראת ("Iceberg"")

אשר תציג בספר הפקודות רק חלק קטן של גודל העסקה בפני המשקיעים ותבצע אותן במנות קטנות ומדודות בזמנים אקראיים. פקודה זו פופולרית מאוד, ונתמכת כמעט בכל פלטפורמת מסחר.

צורה קיצונית עוד יותר של צמצום השקיפות במסחר היא לסחור בסטטוס nondisplay

("מוסתר") אשר יכול להיות מוסתר לחלוטין. פקודות כאלה אפילו לא חושפות את מחיר ה-LIMIT (הגבלת השער) אותו שם אותו משקיע, ובכך הוא פועל למעשה כמו ספק נזילות מוסתר לחלוטין.

הוראות מסוג LIMIT (הגבלת שער)

הוראה מסוג לימיט הוא למעשה הוראה בהגבלת שער, המשקיע מעוניין לקנות את המניה במחיר שנקב או במחיר טוב יותר עבורו. הרעיון המרכזי לביצוע הוראות LIMIT היא למזער את עלויות העסקאות בכך שנגביל את שער הרכישה או המכירה. כאשר העסקאות מבוצעות במחירים טובים יותר מהמחיר האחרון, אולם לשאת את הסיכון של אי ביצוע אם השוק נע בכיוון ההפוך.

לפיכך, הגדרת לימיט קרוב יותר למחיר האחרון המוצע בספר הפקודות, יכולה לשפר את ההסתברות שלנו לביצוע הפקודה. הצגת הוראות עם כמויות ושווי כספי גדול מאוד, אשר לרוב מוזרם ע"י גוף מוסדי כזה או אחר, עלולות לגרור תגובה"הגנתית" מהסוחרים בשוק לסגת מן השוק ברגע שהם מפרשים את האות כמידע פנימי. בנוסף, רגולטורים שונים עשויים לתרגם את המידע הזה כ-"הרצה" של מניה ולחקור את אותו גוף מוסדי. לבסוף, פקודת לימיט מגבירות את הסיכון להיכנס לפוזיציה גם במצב לא רצוי, למשל, אם נרצה להיכנס לעסקת לונג במחיר נמוך ממחיר השוק, אך המניה תמשיך לרדת בחדות מתחת למחיר הלימיט שלנו, לפני שהספקנו לבטל את הפקודה. כתוצאה מכך נכנסו אומנם במחיר נמוך, אך העסקה הולכת לרעתנו, ונוצרות "עלויות חשיפה" במקום מזעור "עלויות הרכישה".

.

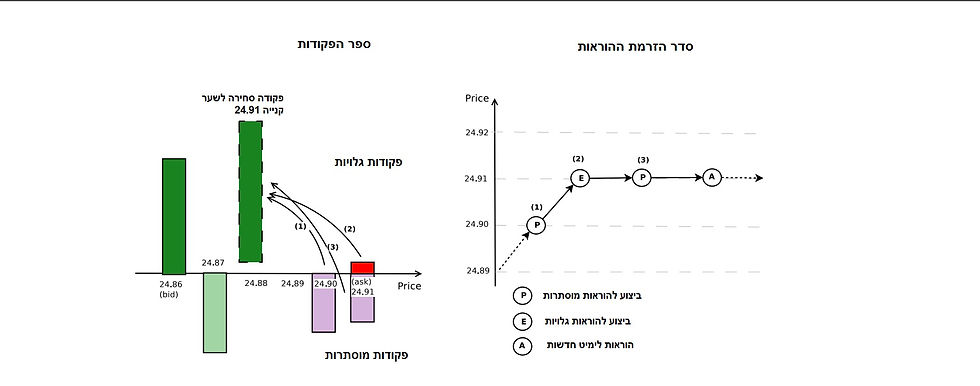

האפקט על ספר הפקודות

האיור מעלה מתאר תרחיש מסחר שבו מבוצעות הוראות קנייה נגד נפח של הוראות מוסתרות בצד הביקוש הצבוע בירוק. ואילו ההיצע מסומן באדום. כל ההוראות מעל הציר האופקי אלו הוראות גלויות בספר הפקודות,

בעוד ההוראות מתחת לציר מוסתרות. החצים הממוספרים מציינים את סדר ביצוע ההוראות.

מימין: רצף של עסקאות שנרשמו בבורסה. דוגמה זו מראה כי בשל קיומו של עומק שוק מוסתר, סדר השוק משתנה כך שהסוחר אינו מסוגל לחזות את קיומן של אותן פקודות מוסתרות, ובכך למעשה הוראות הלימיט כבר לא יכולות לשמש חיסכון בעלויות העסקה באסטרטגיית המסחר.

אגרסיביות ההוראות ויצירת ספריידים (מרווחים)

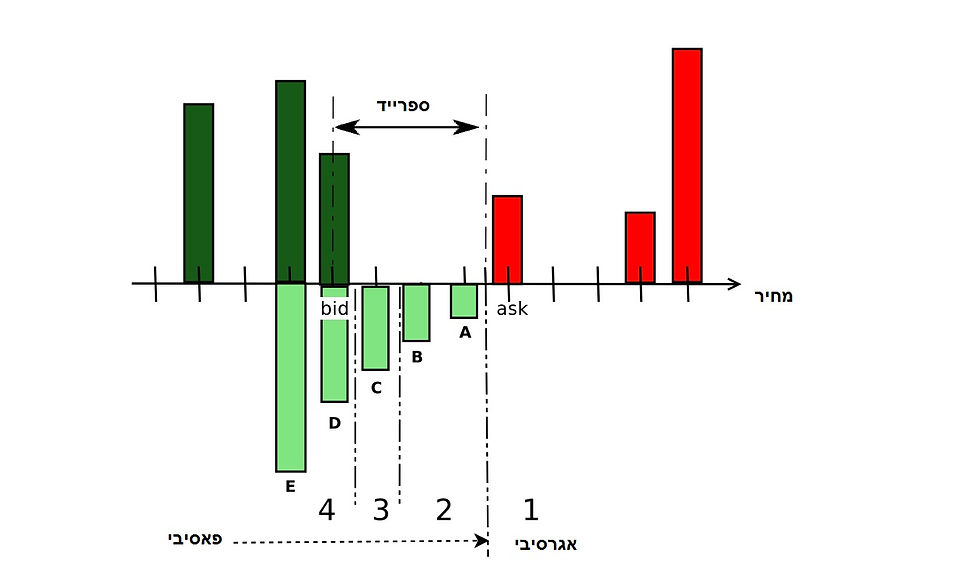

כדי לזהות באופן מלא את מיקומם של הוראות מוסתרות. יש צורך לבחון השפעה של ביצועים "אגרסיבים" אותם ניתן לזהות לפי המרחק שנוצר בין הקפיצה מהמחיר הקודם למחיר האחרון, מבלי לעבור ברצף של מחירים, לתנועה זו אנו קוראים spread (מרווח). מניות דלות סחירות בד"כ מאופיינות בספריידים גדולים יותר ממניות סחירות.

האיור ממחיש את האגרסיביות של הוראות מוסתרות ביצירת ספרייד במחיר המניה בשוק. כאשר נמצאות פקודות שאינן מופיעות בספר הפקודות אך מקבלות ביצוע כאשר מתקרבות למחיר ההיצע. בעוד הפקודות הגלויות בספר נשארות מאחור.

הצבת הוראות מוסתרות כתלות בגודל הספרייד

מחקרים רבים שנעשו בנושא מראים כי לגודל הספרייד יש השפעה משמעותית על ההסתברות קיומן של פקודות מוסתרות בתוך הספרייד. עם זאת, ישנם הבדלים מהותיים בין מניות קטנות ומניות גדולות. רוב המוסדיים לא יתעסקו עם מניות קטנות ודלות סחירות אשר מאופיינות בספריידים גדולים מאוד, מלבד היותן מסוכנות ובעלות סטיות תקן גבוהות. גם בשל דרישת הביטחונות הגבוהה עליהן. מניות ספריידיות מאוד לרוב יאופיינו במעט פקודות נסתרות אם בכלל.

לסיכום

ככל שהמסחר האלקטרוני בניירות ערך הופך פופולרי יותר, בורסות רבות בעולם בוחרות לצמצם את שקיפות השוק על ידי מתן אפשרות לשדר פקודות מוסתרות. כתוצאה מכך, המסחר מתבצע תחת שקיפות מוגבלת.

מאמר זה נועד לשפוך אור על השימוש בפקודות אלו בעיקר בקרב הגופים המוסדיים.

ההשפעה המיידית של הוראות מוסתרות הינה ביצירת ספריידים (מרווחים) המאופיינים בקפיצה בין מחירי המניה. שנית, נוצרת נזילות נסתרת, אשר אינה גלויה לעיני המשקיעים אשר בונים את אסטרטגיות המסחר שלהם בהתבסס על ספר הפקודות, במטרה לעקוב אחר ה"כסף החכם".

היבט נוסף הוא אפשרות השימוש לרעה באותו מנגנון של הוראות נסתרות , כאשר אותו גוף מוסדי בוחר להציג הוראות גלויות לצד הוראות נסתרות וכך למעשה להטעות את אותם משקיעים שמנסים להתחקות אחריו.

אנו מקווים שעזרנו לכם להבין מדוע קשה היום יותר מתמיד "להכות את השוק", לנסות לזהות את תנועות ה"כסף החכם" בו. כמו כן נשמח להעניק לכם סיוע בבחירת תמהיל השקעה נכון עבורכם המותאם לרמת הסיכון המתאימה לכם שתיקבע לאחר מענה על שאלון אפיון קצר.

Comments